В Госдуме придумали, как россиянам копить себе на пенсию: кому выгоден законопроект

Государственная дума доработала законопроект о долгосрочных сбережениях. В документе описываются основные правила взаимодействия россиян с негосударственными пенсионными фондами (НПФ), условия накопления на старость и досрочного снятия сбережений без потери доходности. Мы изучили подробности нового пенсионного плана и выяснили, кому он на самом деле выгоден.

Основные условия

Участие граждан в формировании долгосрочных сбережений предполагается исключительно на добровольной основе – с этого фактически начинается пояснительная записка к законопроекту. Посыл простой: хочешь себе мало-мальски сытую пенсию – копи, не хочешь – будешь довольствоваться тем, что сочтёт приемлемым государство. И вообще, останутся ли страховые пенсии через 30–35 лет (актуально для 30-летних) – большой вопрос.

Минфин совместно с Банком России больше трёх лет ломал голову над новой программой долгосрочных накоплений. К апрелю 2023 года населению представили очертания новой «пенсионной реформы»:

- будущий пенсионер заключает договор долгосрочных сбережений с НПФ;

- долгосрочные сбережения человек будет формировать самостоятельно за счёт взносов;

- работодатель также сможет производить взносы за сотрудника;

- начинать откладывать можно начиная с 18 лет;

- стартовый взнос определяется гражданином самостоятельно;

- с внесённых денег можно будет получить налоговый вычет (максимально 52 тыс. рублей в год, что составляет 13% с 400 тыс. рублей);

- минимальный срок заключения договора о долгосрочных сбережениях – 15 лет;

- внесённые средства страхуются на сумму 2,8 млн рублей (банковские депозиты сейчас страхуются на 1,4 млн рублей).

Софинансирование государства

Минфин и ЦБ, которые были соавторами пяти предыдущих неудавшихся пенсионных реформ, поняли, что людей нужно заинтересовать – просто так деньги в НПФ никто не понесёт, отдав предпочтение тем же банковским депозитам. Для этого придумали систему софинансирования долгосрочных накоплений.

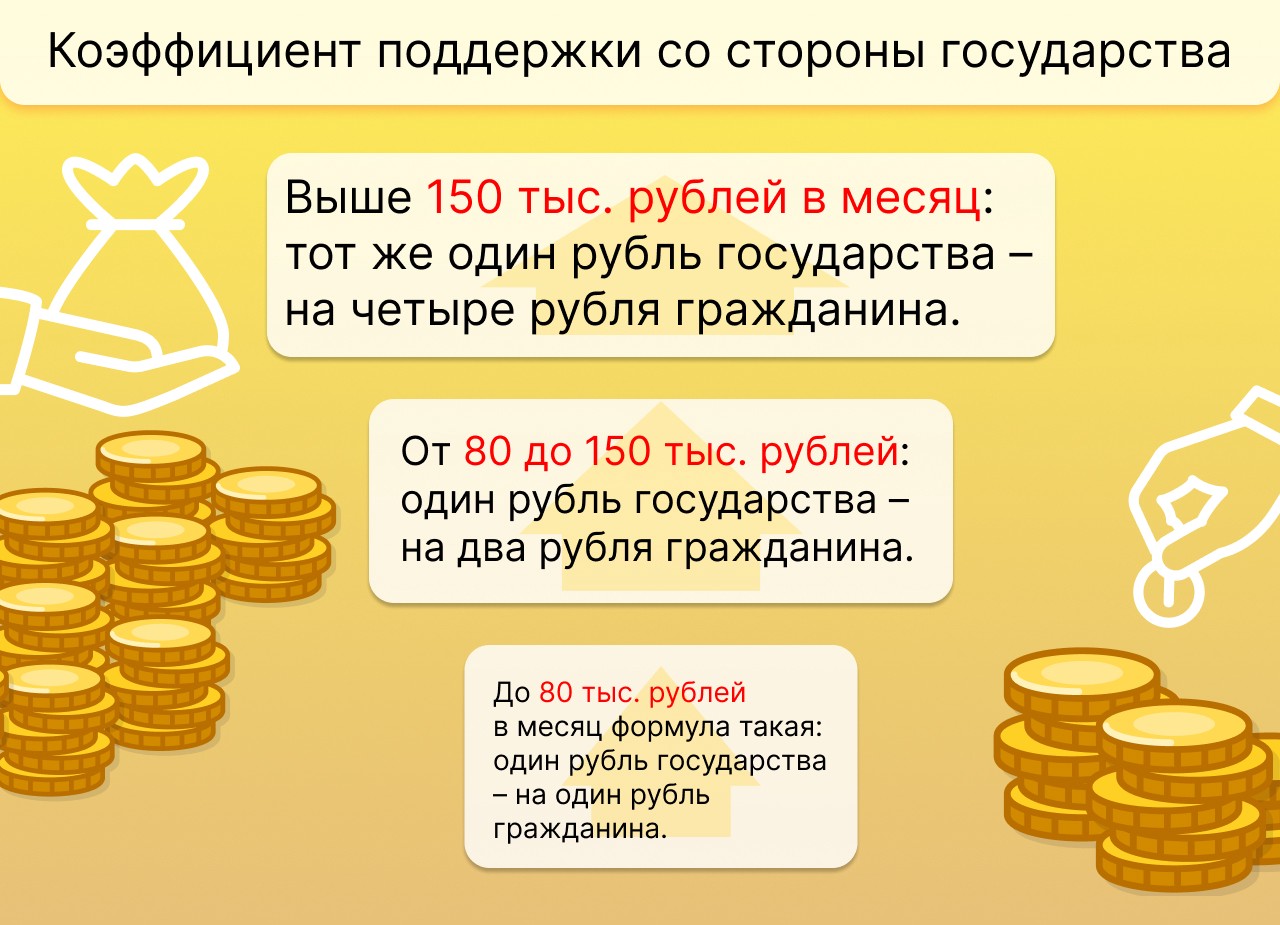

Коэффициент поддержки со стороны государства рассчитали в зависимости от дохода будущего пенсионера:

Во всех трёх случаях максимальная доплата со стороны государства – 36 тыс. рублей в год. Первой группе для получения этой суммы нужно будет внести 36 тыс. рублей, второй – 72 тыс. рублей, третьей – 144 тыс. рублей.

Поправки ко второму чтению

Законопроект о долгосрочных сбережениях был принят Государственной думой 25 мая 2023 года. Ещё месяц потребовался на то, чтобы подготовить поправки. Всего их 79 на 186 страницах. Основных три:

- Из перечня ситуаций, когда накопления можно снять досрочно без потери льгот, исключили высшее образование ребёнка (оставили оплату дорогостоящего лечения, смерть близкого родственника, получение инвалидности и покупку жилья).

- Будущему пенсионеру дали возможность определять условия в индивидуальном порядке с НПФ (раньше это не предполагалось).

- Правительству разрешили продлевать трёхлетний срок софинансирования сбережений (ранее речь шла о софинансировании на протяжении всех 15 лет действия договора, однако впоследствии от этой нормы отказались).

Второе чтение законопроекта запланировано на 27 июня. Если документ не встретит категорических нареканий депутатов, то его могут успеть принять в трёх окончательных чтениях в весеннюю сессию, которая завершается 30 июля.

О нас ли забота?

Проректор Финансового университета при Правительстве РФ Александр Сафонов к инициативе с добровольными накоплениями относится критично. По его мнению, государственную пенсионную систему заменить невозможно, ни одна подобная мировая практика с добровольными накоплениями успехом не увенчалась.

Так, в начале 1990-х годов Международный валютный фонд (МВФ) активно педалировал тему замены обязательного государственного страхования частными пенсиями, когда человек сам несёт ответственность за своё пенсионное обеспечение.

«Результаты оказались неутешительные. Такому примеру последовало Чили до первого кризиса, когда обесценились инвестиции в ценные бумаги, через которые пытались частные государственные фонды накопить средства. Они свои обязательства не выполнили», – сказал «Абзацу» Александр Сафонов.

Эксперт советует учитывать, что негосударственные пенсионные фонды, а также инвестиционные управляющие не будут работать бесплатно – их работа будет съедать существенную часть пенсионных накоплений.

«Вы получите доходность за минусом вознаграждения инвестиционных управляющих компаний. НПФ взимает часть доходов в свою пользу за хранение и управление деньгами, равно как часть дохода берут себе в виде уплаты за работу инвестиционные управляющие компании», – предупреждает эксперт.

По его словам, догнать уровень инфляции всё равно не удастся. Либо это должны быть высокорисковые инвестиции (здесь вероятность остаться ни с чем крайне велика), либо это будет консервативный план, который не принесёт особых дивидендов с вложений.

«Пенсионные деньги – это всегда долгоиграющие инвестиции в экономике. Это золотая жила для финансирования инфраструктурных проектов, которые имеют очень длинный срок окупаемости. Поэтому Минфин и заинтересован в том, чтобы развивалось такое направление», – сказал «Абзацу» проректор Финансового университета при Правительстве РФ Александр Сафонов.

Вот и выходит, что программа долгосрочных сбережений выгодна и НПФ, и инвестиционным управляющим компаниям, но только не нам самим. Такой вот парадокс, обильно политый соусом заботы о населении.